- Горячие темы:

- Коммуналка

- Тесты bigmir)net

В долгах как в шелках: кто возглавил рейтинг должников в украинском АПК

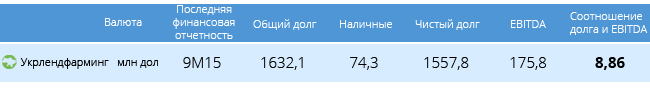

На прошлой неделе крупнейший агрохолдинг Украины - Укрлендфарминг Олега Бахматюка - оказался на грани дефолта. Компания просрочила выплату купона по еврооблигациям со сроком погашения в 2018 году на сумму $500 млн.

Читай также: Закупочные цены на зерновые выросли на 17% - Минагрополитики

Читай также: Украина будет добиваться у ЕС увеличения экспортных квот на агропродукцию

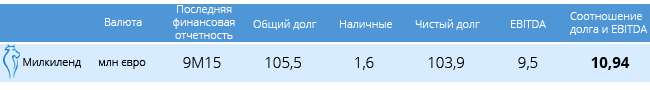

Сложности с ликвидностью в течение последних трех лет испытали многие агрохолдинги. Первым по наклонной пошел Агротон Юрия Журавлева, который ранее попал в аналогичную ситуацию: в конце 2013-го холдинг не смог выплатить купонный платеж по облигациям. Самым громким украинским дефолтом остается история агрокомпании Мрия, которая уже почти полтора года не может договориться с кредиторами о реструктуризации. Помимо Мрии не справились с долговой нагрузкой Милкиленд Анатолия Юркевича, KSG Agro Сергея Касьянова, а в конце 2015 года сложности с ликвидностью не позволили рассчитаться по кредиту в положенные сроки крупнейшему производителю яиц - компании Авангард, которая входит в Укрлендфарминг.

Читай также: Развенчание мифа. Помогают ли налоговые льготы аграриям

ПОЛЕЗНЫЕ ДАННЫЕ

Компания на текущий момент не способна погашать долг, о чем свидетельствует отрицательное значение EBITDA. В прошлом году компания Авангард добилась реструктуризации долга по еврооблигациям-2016. Тогда Верховный суд Англии и Уэльса ратифицировал сделку по реструктуризации еврооблигаций Авангарда на $200 млн с погашением 29 октября 2015 года. Согласно сообщению Авангарда на сайте Лондонской фондовой биржи, Avangard Investments Public Limited 22 октября созвал собрание кредиторов. В результате 99,51% бондхолдеров согласились на реструктуризацию 99,89% еврооблигаций, а 0,49% кредиторов, в собственности которых 0,11% бондов, проголосовали против.

Нашумевшая история Мрии подходит к концу. Как рассказал в интервью ЛІГА.net гендиректор компании Саймон Чернявский, переговоры о реструктуризации с кредиторами - на финальной стадии. Компания планирует ограничить размер денежного долга суммой $300 млн. Остальной долг планируется перевести в акции и продать. Чернявский не исключает, что у компании появится мажоритарный акционер.

Олег Бахматюк заявил о реструктуризации облигаций-2018. Однако предложение пока затрагивает только 2016 год. Опрошенные ЛІГА.net аналитики уверены, что одних только этих изменений будет недостаточно. Выплаты в 2017 и 2018 году, вероятно, также потребуют изменения условий погашения.

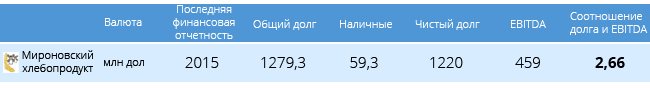

Мироновский хлебопродукт Юрия Косюка имеет допустимый показатель финансового левериджа (если показатель не более 3, считается, что компания способна справиться с долговой нагрузкой. - Ред.). В начале марта компания попыталась убедить держателей еврооблигаций на $750 млн со ставкой 8,25% и сроком обращения до 2020 года смягчить некоторые условия обращения ценных бумаг.

Читай также: МВФ настаивает на отмене спецрежима по НДС для аграриев

Первоначальный запрос на согласие одобрили около 43% держателей от общего объема непогашенных облигаций. После обсуждения с некоторыми значительными держателями облигаций компания запросила согласие с поправками, для принятия которых необходимо согласие большинства. Если в прошлый раз одобрившим сделку МХП обязался выплатить премию в размере $5 на каждую $1000 номинала облигаций в собственности, то на этот раз - $12,5, то есть в 2,5 раза больше. Результаты проделанной работы компания пока не обнародовала.

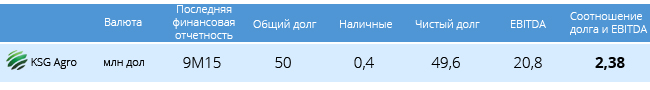

KSG Agro Сергея Касьянова в пятницу сообщила, что международные кредиторы (включая экспортные кредитные агентства, банки и зарубежных поставщиков) подписали предварительные письма о намерениях (LOI), связанные с реструктуризацией долга на общую сумму около $20. До этого компания уже прибегала к реструктуризации и погасила часть задолженности активами.

Читай также: Миллион гектаров пиара: сколько земли можно продать в Украине

В KSG Agro также обнародовали основные условия, содержащиеся в упомянутых LOI. Во-первых, предусмотрена оплата международным кредиторам платежей в размере 1% от каждой основной суммы долга (гудвилл-платежи). Во-вторых, ступенчатая структура погашения в течение десяти лет, начиная с 2016-го. Ежегодный размер платежей в соответствии с планом будет увеличиваться после первых четырех лет обслуживания долга.

“На сегодняшний день компания сделала гудвилл-платежи в полном объеме. Юристы сторон в ближайшее время начнут работать над юридическими документами, связанными с соглашением о реструктуризации долга“, - отметили в KSG Agro.

Компания Агротон Бориса Беликова, по словам финаналитиков, чувствует себя хорошо. После технического дефолта и длительных переговоров с кредиторами мажоритарию холдинга удалось выкупить большую часть долга с большим дисконтом. Компания пострадала от военных действий, однако на подконтрольной Украине территории холдинг работает слаженно.

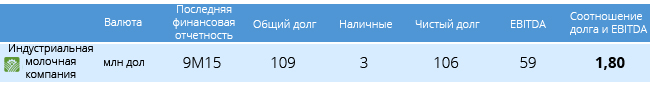

Долговая нагрузка ИМК Александра Петрова находится на допустимом уровне. При этом компания не была замечена в попытках финансовой реструктуризации.

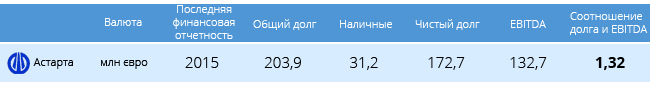

Сахарный гигант Астарта Виктора Иванчика имеет безупречную кредитную историю. Даже девальвация гривни и падение украинской экономики не смогли пошатнуть ее позиции. Более того, компания активно привлекает кредиты международных финансовых институтов.

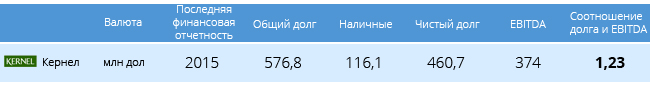

Долговая нагрузка масличного гиганта - одна из самых низких. Более того, компания активно инвестирует в свое развитие. Например, недавно Кернел приобрел часть МЭЗ Эллада, который ранее принадлежал недобросовестному заемщику - компании Креатив.

Компания Овостар, исходя из данных по итогам трех кварталов 2015-го (отчета за 2015 год компания еще не обнародовала) имеет самую низкую долговую нагрузку среди публичных компаний. Причина кроется в том, что все долги взяла на себя материнская компания холдинга с регистрацией на Кипре.

Читай также: Аграрии будут обеспечены удобрениями - Минагрополитики

ЛІГА.net также поинтересовалась у финансовых аналитиков, насколько привлекательно выглядят украинские агрохолдинги для потенциальных инвесторов и стоит ли ожидать в ближайшем будущем улучшения ситуации с их долговой нагрузкой.

Аналитик инвестиционной компании Adamant Capital Инна Звягинцева

Аналитик инвестиционной компании Adamant Capital Инна Звягинцева В течение нескольких лет украинский сектор был фаворитом по привлечению иностранных инвестиций. К сожалению, не все компании придерживались взвешенного управления финансами и рисками. В более стабильные времена бизнес рос у всех, однако в 2014 году политический кризис совпал с падением мировых цен на сельхозпродукцию и девальвацией гривни. Далее ситуация усугубилась военными действиями в Восточной Украине: у некоторых компаний земельный банк / производственные мощности концентрировались в восточных регионах. Тем не менее нельзя винить в проблемах агросектора исключительно внешние шоки.

Аналитик инвестиционной компании Concorde Capital Роман Тополюк

Аналитик инвестиционной компании Concorde Capital Роман Тополюк Много компаний нарастили долг, так как агрессивно росли. Их перспективы казались менеджменту и кредиторам весьма радужными, а прогнозы по прибыли - вполне реалистичными. До войны сохранялась возможность рефинансировать долги. Но теперь рынки капитала закрыты для большинства агрокомпаний за исключением единиц, которые сохраняли здоровый подход к структуре капитала.

Вполне естественно, что мы наблюдаем череду реструктуризаций. Есть и вполне объективные причины для некоторых заемщиков. Например, для тех, у кого выручка привязана к гривне, а себестоимость - к доллару. Экономика таких компаний оказалась очень уязвима после девальвации гривни на 70% (удорожания доллара почти втрое).

Аналитик инвестиционной компании Eavex Capital Иван Дзвинка

Аналитик инвестиционной компании Eavex Capital Иван Дзвинка Украинское агросообщество можно условно разделить на пять категорий с точки зрения левериджа.

1. Компании с низким левериджем (Овостар).

2. Компании, существенно сократившие леверидж в течение 2015 года как за счет выплат части долгов (Астарта, ИМК, Кернел, KSG Agro), так и за счет улучшения финансовых результатов (те же Астарта, Кернел, KSG Agro).

3. Компании, показатели левериджа которых ухудшились в 2015 году, однако находятся в контролируемых пределах. Ухудшение произошло преимущественно за счет ухудшения финрезультатов на фоне девальвации гривни и низких цен на агропродукцию (МХП, Агротон).

5. Компании с очень высоким левериджем (Мрия).

Читай также: В Украине подорожает ржаной хлеб - Укрхлебпром

Важным фактором дифференциации агрокомпаний может быть также возможность доступа к рынкам долгового капитала и хорошая кредитная история. Это поможет без проблем привлекать рефинансирование, а также получать кредиты от таких почетных кредиторов, как EBRD, IFC, EIB. К таким украинским агрокомпаниям можно отнести Кернел, МХП, Астарту и ИМК.